红网时刻8月10日讯(记者 肖娟 实习生 张月)“贷最高的房贷,还最长的时间,绝不提前还贷”,这是前几年的主流观点。

然而,首套房、二套房房贷利率逐渐走高,长沙首套房 、二套房利率约为5.64%、5.88%,银行理财在4%左右徘徊,国债、大额存单、定存等渠道收益全线下滑。此消彼长之下,长沙部分投资者,尤其是近年高息贷款的购房者,提前还贷的意愿增强。

“史上最低”房贷回升至6年前

“房贷是普通人一辈子能从银行借到的最便宜、金额最大的一笔钱”。很长一段时间,很多投资者认为“借到就是赚到”,因为通过投资足以覆盖房贷成本。

然而,今年来,房贷利率市场已面临多次调整,首套房利率报价水涨船高,利率的上涨不断刺痛刚需购房者的神经。

记者从房地产中介和部分银行了解到,今年年初首套房报价利率为5.35%,目前已上调到5.54%、5.64%。这意味着,首套房在4.65%的LPR报价上加了近100个BP。

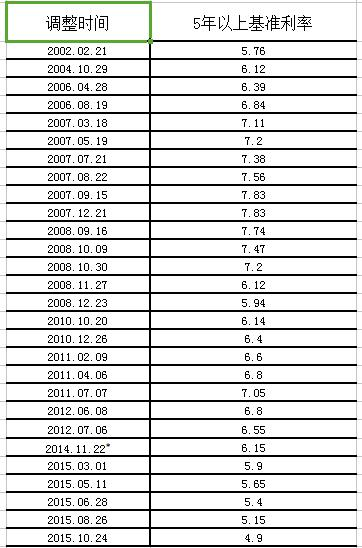

人民币贷款基准利率。

记者从央行查询资料了解到,进入21世纪以来,贷款基准利率一路爬坡,2007年,5年期商贷利率最高达到7.83%,之后一路下滑。由于之后推出的7折、85折房贷利率刺激政策,很多人的房贷利率反而在5%左右。

之后,楼市贷款收紧,央行一路加息,2011年,5年期住房贷款利率达到新世纪以来的第二个小高峰7.05%。在严格的限贷政策下,不少购房者还面临上浮10%的首套房贷款利率,首套房利率高达7.75%。

随着央行连续降息,住房贷款迎来低利率时代。2015年10月,5年期住房贷款基准利率降至4.9%,这也是“史上最低”的住房贷款基准利率。在“去库存”背景下,银行还给购房者首次置业提供85折、9折利率折扣。

不过,随着“房住不炒”政策的出炉,2017年起,住房贷款止跌回升,折扣贷款利率退出历史舞台。房贷换“锚”LPR后,房贷调控作用进一步加强。从历史数据来看,目前首套房5.54%、5.64%的利率基本与2015年基准利率持平。

借到不再是赚到 购房者用脚投票

一方面,是房贷利率的不断上调;另一方面,是投资理财市场无风险收益率收益重心的下降。今年来,银行理财、国债、大额存单、定存等固收渠道收益逐渐走低。以往,购房者用投资收益覆盖房贷利息成本方法显得不再划算。

“理财收益不高,股市里也不敢多放钱,觉得还不如提前还贷安心。”虽然月供并不多,长沙部分购房者觉得“无债一身轻”。尤其是前几年,房贷利率处在高位的购房者,希望通过提前还贷降低利息成本。

不过,记者了解到,目前提前还贷最多的群体是出售房产结清贷款的群体。对于前期贷款买房的购房者,尤其是享受了折扣房贷、公积金贷款的购房群体而言,提前还贷的动力不足。

今年6月,随着利率新规的落地,收益较高的3年期定期、大额存单都迎来了“封顶线”,四大行的定期存款、大额存单上限为3.25%、3.35%,四大行外二者的上限为3.5%、3.55%。

今年7月、8月发行的两批国债收益应声下调,3年期、5年期国债均下调0.4%,分别为3.4%、3.57%。

5年期大额存单、储蓄国债、定存储蓄普遍在3.5%左右,银行理财收益也普遍在4%以下,与首套房、二套房5.64%、5.88%的存在一定差距,因此,不排除部分缺乏投资渠道的市民更愿意提前还贷。

来源:红网

作者:肖娟 实习生 张月

编辑:吴芳

本文为财富频道原创文章,转载请附上原文出处链接和本声明。

时刻新闻

时刻新闻