红网时刻新闻4月8日讯(记者 吴芳)低门槛、流动性高、风险较低……近年来,“灵活理财”产品颇受投资者喜爱。不过,近期这类产品正在悄然发生变化。

近日,中国银行、交通银行、中信银行、民生银行等多家银行纷纷发布公告,对“灵活理财”产品进行调整。其中包括暂停向新客户提供签约服务、调整快速转出交易模式、调整产品持仓金额上限和单笔申购金额上限等。

多家银行发布公告,“灵活理财”迎密集调整

中国银行公告截图。

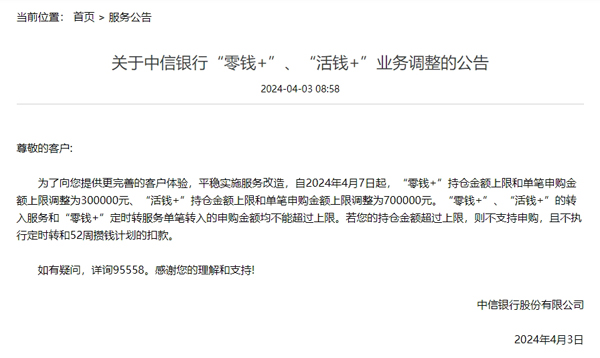

中信银行公告截图。

根据中国银行公告,该行于2024年1月21日起对活钱宝服务的自动赎回和快速转出功能进行调整,包括暂停新客户开通活钱宝自动赎回服务,快速转出功能由原来一次交易支持多只产品快赎的模式调整为仅支持一只产品快赎。

交通银行2月19日发布公告,自2024年3月16日起,暂停向新客户提供“活期富”签约服务。

民生银行则对“民生天天利”服务进行升级,于2024年3月18日增加“民生天天利”的自动转出功能,可支持投资者使用“民生天天利”当日可快速转出金额在民生银行客户端进行缴纳电费、转账、信用卡还款等交易。

中信银行也陆续发布公告,自2024年3月25日起,暂时不向新客户提供“零钱+”“活钱+”产品服务;自2024年4月7日起,“零钱+”“活钱+”的持仓金额上限和单笔申购金额上限分别调整为30万元和70万元。“零钱+”“活钱+”的转入服务和“零钱+”定时转服务单笔转入的申购金额均不能超过上限。

记者了解到,此前,中信银行“零钱+”“活钱+”产品对持仓金额和单笔申购金额并无要求,此次调整后,将降低持仓金额和单笔申购金额的上限。

一家银行的手机银行截图。

记者观察到,已有银行的“灵活理财”产品设置了购买额度和每日可用额度要求,如一款“朝朝宝”产品,显示购买额度和每日实时可用额度均为10万元。

对于上述业务调整,银行表示是为了优化客户体验,平稳实施服务改造。

业内人士表示,“灵活理财”产品底层对接了多只甚至几十只货币基金或现金管理类产品,如果市场出现集中大批量赎回现象,流动性风险也随之上升。业务调整后,能减缓银行自身的流动性压力,确保业务的稳健运营,同时可以促进投资者进行更多元化的资产配置。

银行理财师:“灵活+稳健”产品更受客户青睐

多家银行推出“灵活理财”产品。

“作为中年打工人,上有老下有小,家庭开支较大,闲钱不多,灵活理财和稳健型理财是我的首选。”长沙一位上班族周女士表示,她近期将闲钱分批买了这两类产品。

记者查询多家银行的手机银行了解到,工商银行、交通银行、长沙银行、光大银行、浦发银行等多家银行普遍推出了“灵活理财”和稳健理财产品,其中“灵活理财”的7日年化收益率普遍为2.0%~3.3%,少部分产品收益率达3.8%;稳健理财产品的7日年化收益率普遍为2.5%~4.2%。

“我们的灵活理财产品,购买起点0.01元,赎回时在T+1交易所工作日即可到账,快赎可实现1万元内实时到账,”长沙一家股份制银行的理财经理介绍,灵活理财流动性好、风险较低,投资于存款、债券等固定收益类资产,比较受风险偏好低的客户青睐。

银行推出的稳健理财产品。

“近期有部分稳健产品年化收益率达4.0%以上,投资期限一年甚至更长时间的产品,年化收益率更高。”另外一家国有银行的理财师表示,对于稳健型投资者来说,可以将闲钱分为两部分进行投资,比如,一部分投向短期限的现金管理、固收产品,如灵活理财;一部分投向中长期限的封闭、定开固收产品,提前锁定收益。“建议根据自身的风险偏好来配置,了解清楚产品运作模式、投向、申赎机制等,注意防范风险。”

温馨提醒:理财有风险,投资需谨慎。

来源:红网

作者:吴芳

编辑:杨淑华

本文为财富频道原创文章,转载请附上原文出处链接和本声明。

本文链接:https://money.rednet.cn/content/646848/90/13711847.html

时刻新闻

时刻新闻