中国人民银行9月26日公告称,为维护季末银行体系流动性合理充裕,以固定利率、数量招标方式开展了2920亿元逆回购操作,期限14天,操作利率1.85%。9月25日,央行宣布开展1年期中期借贷便利(MLF)操作3000亿元,中标利率2.00%,比上个月下行0.3个百分点。

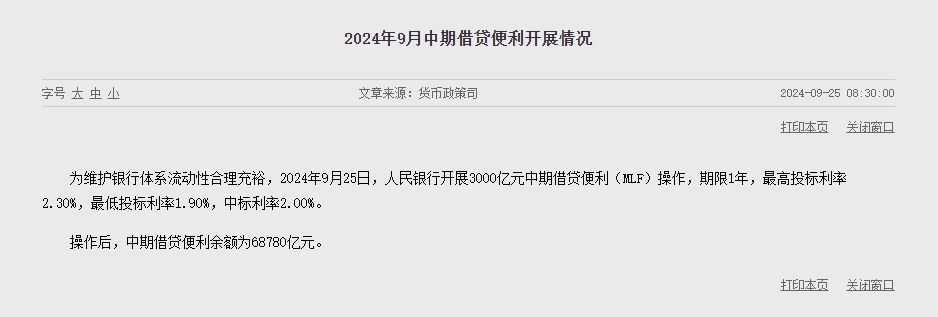

中国人民银行官网截图

这一系列连续操作会如何影响市场?对此,经济之声《财经态度》采访了中国首席经济学家论坛理事长连平。

中国首席经济学家论坛理事长连平表示,近期央行开展逆回购操作,有助于稳定市场流动性供给,保持市场资金平稳运行。MLF利率下降有助于银行负债端利率水平下降,0.3个百分点的降幅相对较高,这也体现出目前市场总体运行趋势,降低银行中长期负债成本,稳定银行持仓,让实体经济融资成本有更多下降空间。

以往MLF操作结果与当天公开市场逆回购操作合并发布,9月起,MLF“另起炉灶”,与公开市场操作分开发布。连平表示,这意味着逆回购和MLF两种工具的特点将进一步区分,MLF的政策利率地位有所淡化,7天期逆回购操作利率的政策利率地位更加突出。连平提到,降准等结构性工具会根据不同融资主体需求进行投放,这类工具的使用意味着向市场全面释放流动性,而MLF投放不具有特定性,尽管MLF政策利率地位有所淡化,但它依然是央行调节银行中长期流动性的重要工具,其政策指导意义依然存在。

对后续的货币政策走向,连平表示,未来一段时间央行仍会实施有力度的逆周期调节政策,以支持实体经济向好运行。结合近期针对房地产、股市等出台的一系列政策来看,后续货币政策调控精准度有望进一步加强,未来针对薄弱、困难环节,货币政策有望发挥更大作用。

来源:央视财经

编辑:吴芳

时刻新闻

时刻新闻